传快时尚巨头Shein秘密递表赴美IPO 估值或达660亿美元

据一位知情人士透露,快时尚零售商巨头Shein已向美国监管机构秘密提交了首次公开发行(IPO)申请,可能于明年上市,这可能是多年来...

扫一扫用手机浏览

作者 | 陈文基 北京迪威格咨询有限公司

要点

汇率风险中性管理核心报表的主旨并非对保值业务进行精细化核算,而是要精确匹配高层管理者的职责要求、简明扼要地展示企业汇率风险管控结果信息。

在汇率双向波动弹性日益增强的背景下,“汇率风险中性”为企业外汇风险管理和套期保值提供了稳定、可行的管理路径和最佳实践。在中国人民银行和国家外汇局持续加大汇率风险中性理念宣传下,近年来,我国涉外企业的汇率风险中性管理理念不断深化,风险管理水平持续提升。不过,“汇率风险中性”因缺乏可量化的管理指标、执行尺度以及标准化的评价结果,所以企业在落实风险中性管理过程中容易缺乏一以贯之的目标与方向。这也间接制约了部分大中型企业集团汇率风险管理信息化、司库管理体系建设进程。

汇率风险中性管理核心报表(下称“管理核心报表”)是指企业在汇率风险中性理念指引下,面向企业集团管理层的汇率风险管理输出报表,重点汇总企业汇率风险政策执行、风险监测、管理授权、套保执行等情况。明确、优化管理核心报表内容,对于企业贯彻汇率风险中性理念、完善管理体系、引导管理行为、提升管理信息化水平以及实现风险集中管理工作,均有重要实践意义。

管理核心报表的主旨、内涵与重点

从风险管理行业惯例来说,风险管理报告是重要的管理手段,配套报表是实现管理可视的重要载体。然而,在企业日常汇率风险管理工作中,多维度的敞口来源、多元化的经营管理目标、多样化的管理方式以及多层级的治理结构,均增加了企业在汇率风险数据处理和报告信息提炼方面的复杂性,既难以在一张报表集成所有汇率风险管理活动信息,也很难让一张报表适配所有相关人员管理需求。

在日常实践中,企业汇率风险管理会涉及两类报表,一类是面向业务操作层面的技术管理报表,此类报表可以反映汇率套保业务开展的相关信息,如风险敞口、衍生品交易台账、授信保证金、结算估值、现金流、会计核算、重点项目核算报告等面向业务操作层面的技术信息;而另一类报表,则是面向企业高层管理者(如董事会、总经理、资金及风险管理委员、财务总监等)的核心管理报表,其内容重点为企业风险政策执行、汇率风险监测、管理授权、套保执行情况等面向管理层面的信息。

可见,管理核心报表的主旨并非对保值业务进行精细化核算,而是要精确匹配高层管理者的职责要求、简明扼要地展示企业汇率风险管控结果信息。从企业风险管控和现代公司治理角度来看,管理核心报表至少须反映以下四方面的内容:一是企业套保比例指标,通过该指标判断企业汇率风险管理是否在事先既定的管理目标区间内,并及时反馈企业汇率风险有无失控,是否存在执行不力或投机问题;二是企业归集的外汇风险敞口以及基本的套保信息,旨在反映企业对汇率风险有无跟踪分析、企业整体外汇风险净敞口有无监测、潜在的汇率波动对企业影响有无充分揭示的问题;三是归集的套保衍生品持仓信息,通过系统模拟分析,须充分反映其公允价值波动可能带来的财务冲击,可以提升企业汇率风险管理的预见性;四是企业成员单位外汇风险管理执行过程信息,须反映企业授权管理有无落实偏差、成员单位执行是否到位等问题。

需要强调的是,对冲衍生品交易损益以及套保考核问题并非管理核心报表的主要内容。严格来说,汇率风险中性理念和套保损益考核不是一个概念。汇率风险中性管理更侧重管理结果,强调企业降低汇率敞口,减少汇率波动对主营业务以及企业财务的负面影响;管理核心报表若过度关注衍生品交易损益及套保考核,将其列为一项管理结果输出,实践上很可能引导企业套保交易决策过度依赖汇率走势市场研判,甚至进入投机交易误区,这显然违背了风险中性管理理念。管理核心报表须对企业汇率风险管理信息予以取舍,避免过度关注套保损益等技术信息。

管理核心报表的组成与管理逻辑

设置套保比例指标来指导和监测汇率套保操作,是目前金融机构、大中型企业实施汇率风险管理的通行做法。管理核心报表将套保比例列为核心管理指标,从而统一汇率风险中性管理工作尺度。从应用对象、管理逻辑和数据勾稽关系上,管理核心报表由三张报表组成(见表1)。

《汇率风险中性管理总表》的定位与要点

《汇率风险中性管理总表》是面向企业最高管理层如董事会、总经理办公会等的风险报告。最高管理层通过此表可以了解公司汇率风险中性管控和执行整体情况。该表重点关注的是公司既定的外汇套保比例目标完成情况,通过观察当前套保比例是否在管理目标比例之内,从而保证既定的风险敞口覆盖目标得以实现,该报表内容本身不涉及套保损益情景(见表2)。

首先,套保比例目标是汇率风险中性管理的核心指标,通常是由公司高层批准的战略管理目标,实践中该比例多为区间设置,如设置套保比例的下限和上限,确保企业汇率风险管理在该区间内执行。套保比例调整频率原则上以年为单位,确保在一个年度周期内管理政策的一致性和连续性。

其次,在该表的执行尺度上,企业通过当期套保比例与目标套保比例的偏离度来观察汇率风险中性管理的执行和落实情况。只要未超出目标套保比例区间,业务均可正常开展,均可定性为汇率风险中性管理。若出现高于或低于目标套保比例区间的异常数据,则视为未能有效实施汇率风险中性,须在报告***别关注。

此外,需要关注套保衍生品持仓变化情况,套保衍生品持仓大额增长可能带来月度和年度的估值冲击加大,套保衍生品持仓原则上需与企业当前净敞口同步变化。需警惕套保衍生品公允价值变化影响,尤其在与管理目标出现偏离时,可以通过此项观察判断衍生产品持仓变化带来的影响。当实际套保比例与管理目标出现偏离时,可观察企业净敞口变化,以此判断是否是业务背景变化带来的影响。

《汇率风险监测表》的定位与要点

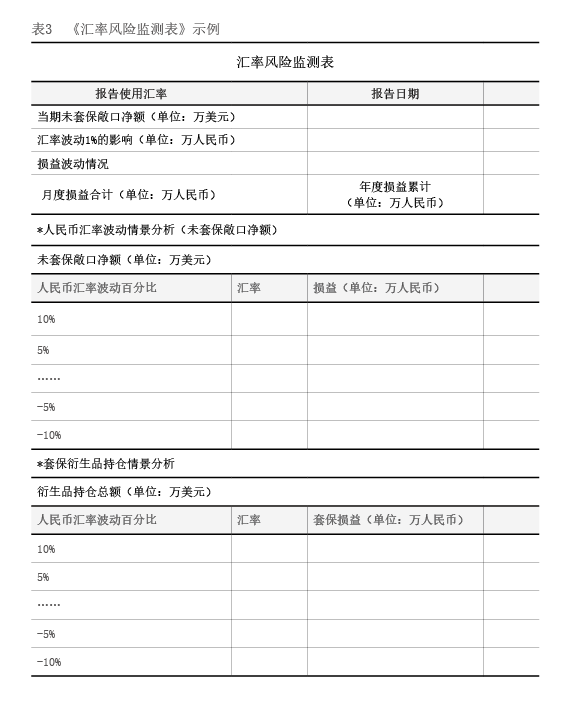

《汇率风险监测表》是面向企业的财务负责人或资金业务主管领导的风险报告。即便企业实施风险中性管理,汇率波动也会产生财务影响。通过此表可以监测企业汇率风险、及时了解汇率波动给企业财务带来的影响。通过相关情景分析,有助于事先做好风险防范及策略调整,提升汇率风险管理的可预见性(见表3)。

监测企业可能遭遇的汇率风险并加以分析,是该报表的主要内容。汇率波动1%的影响,是行业惯用指标,有助于财务高层快速评估汇率波动产生的损益变化;未套保敞口净额(指企业业务背景敞口与套保衍生品持仓轧差后的风险头寸净额)受汇率波动的情景分析也是重要内容。充分的净敞口情景分析和模拟(需要注意的是这只是风险管理参考,并不是汇率预测),有助于估算潜在的风险影响,对极端情况触发提前***取应对措施和准备;对于衍生产品持仓情景分析也是有必要的,即便所有衍生品都是基于真实的业务背景保值,但由于会计处理原则不同,衍生产品公允价值估值影响会集中在当期反映,而业务背景则不一定会完全在当期反映。当出现重大市场变化时,衍生品持仓可能会对当期损益产生重大影响。通过此项分析,可以针对极端情况提前***取应对措施。

需要注意的是,企业对损益波动的观测,并不以此为盈利目标,而是重点观测套保操作对企业财务波动的平滑作用。要点是,汇率波动带来的业务背景损益和套保衍生品损益的合计数才是企业真实损益,通过月度损益合计(即企业月末汇兑损益与衍生品损益估值合计)来实施观测。通常而言,该数据可通过会计数据获得,若敞口计算中包含大量未入账的大额敞口,此项损益可能需要手工调整,其结果会与会计账面数据不同。

《汇率风险管理执行情况表(成员单位)》的定位与要点

《汇率风险管理执行情况表(成员单位)》是面向企业财务负责人或资金业务主管领导的风险报告,主要是为了实现企业集团汇率风险集中管理目标。企业集团通过授权体系针对具体套保操作主体实施不同授权方案,依据总体套保比例管理目标,确定不同主体执行的套保比例要求,并管理和监测重点成员单位的外汇风险管理执行情况(见表4)。

在管理方式选择上,集团可针对不同成员单位的汇率风险敏感度、复杂度、管理水平及人力***配备情况,实施“差异授权”来落实集中管理。如,针对能力匹配的成员单位,可实施授权管理,成员单位获得交易授权,遵循集团整体汇率风险管理政策和套保比例要求,自行发起套保交易指令,完成汇率避险交易工作;对于管理能力较弱、且风险较大成员单位,不给予交易授权,集团直接参与成员单位的汇率风险管理工作,集团发起套保交易指令并完成套保操作,成员企业配合集团完成单据审核、交割、清结算等配套工作。

在管理目标设置上,企业集团可对不同成员单位***用不同套保比例要求,原则上汇总符合集团战略管理要求即可,集团也可区别对待,部分实现集团内部的自然对冲,并降低整体汇率风险管理成本。

在敞口和损益估算上,不同成员单位***用不同的敞口统计以及损益估算方式是可行的,实践中,企业根据自身业务实际情况确定相应的敞口和损益估算的认定逻辑和统计口径可能更有效率。笔者认为,汇率风险管理更看重管理参数的稳定性及透明度,要实现对主要风险的管控,而非面面俱到的精细核算。

汇率风险中性管理实践重要抓手

整体来看,管理核心报表针对我国企业当前的风险中性管理实践特点,填补了实践中的管理空白,可以成为中大型企业汇率风险中性管理的重要抓手。

一是管理核心报表以“套保比例指标”为核心目标,为汇率风险中性管理提供了执行尺度参照,有利于企业避险业务的实践落地,从而提升企业风险管理工作的连贯性和可预见性,帮助企业避免陷入过度的市场判断,从而专注于生产经营。

二是管理核心报表规范了汇率中性管理的结果输出界面,一方面有助于企业内部“自上而下”落实风险中性管理要求,推动成员单位汇率风险中性管理实施意愿;另一方面,以“输出倒逼输入”,倒逼企业规范管理输入问题,规范集团敞口认定规则和统计一致性问题,实现集团层面的敞口归集和风险监测要求,进一步健全企业汇率风险管理体系。

三是管理核心报表为企业落实风险集中管理提供了执行尺度,明确了成员单位直接管理、授权管理等不同风险集中管理方式,为中大型企业集团统筹成员企业汇率风险管理工作提供了可行方案。

四是管理核心报表精准匹配了企业高层的管理职责要求,关注各个层级所需的管理结果信息,既可避免风险管理上的信息冗余和一定程度上的无效管理,也有利于企业专业管理团队甩开包袱,积极提升专业水平。

五是管理核心报表的应用,统一的管理输出界面,有利于不同企业对风险中性管理实践进行交流,不断提升业界风险管理水平;也利于监管部门对不同企业中性管理实践跟进观测,从而为相关政策出台提供依据。